«АСВ статус заявления о несогласии» — такой запрос в поисковике может сильно удивить незаинтересованных людей, однако ничего особенного в нем нет.

АСВ – это Агентство, отвечающее за страхование вкладов, которое обеспечивает выплаты гражданам, пострадавшим от банкротства какого-либо банка.

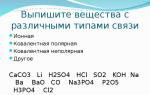

Заявление о несогласии в АСВ

В начале нынешнего века в России была создана государственная корпорация АСВ, в задачи которой сходило страхование финансов граждан-клиентов банков.

В начале нынешнего века в России была создана государственная корпорация АСВ, в задачи которой сходило страхование финансов граждан-клиентов банков.

Процедура была обязательна для всех банков без исключения и относилась к деньгам на открытых счетах, дебетовых картах и вкладах граждан.

Исключением являются:

- Счета юристов (нотариусов и адвокатов), открытые для их деятельности.

- Вклады на предъявителя.

- Деньги, находящиеся в доверительном управлении у банков.

- Вклады в филиалах российских банков, расположенных в других странах.

- Электронные деньги и переводы, для которых не открывали счета.

- Вклады в драгоценных металлах.

Если у банка отзывают лицензию, то его клиентам полностью возвращают все вложенные деньги, но на сумму не более 1,4 млн рублей.

Если банк признан банкротом, вкладчики, потерявшие сумму больше, чем 1,4 млн рублей, получат остаток после проведения всех ликвидационных процедур. Для получения денег гражданин должен предоставить заявление и паспорт в АСВ или банк-агент. Сделать это необходимо в течение всего срока ликвидации.

Обратите внимание: получить можно как наличные деньги, так и перевести их на счет другого банка.

Обычно АСВ определяет сумму к выплате самостоятельно, основываясь на данных банка-банкрота, но случается, что сумма определена неверно. Например, если клиент открыл в банке и дебетовую, и кредитную карту, но при подсчете суммы к выплате «затерялись» последние внесения по кредиту. В этом случае необходимо написать заявление о несогласии с суммой выплат.

Также подобная ситуация может возникнуть из-за разницы в курсе иностранной валюты на день отзыва лицензии и день закрытия.

Также подобная ситуация может возникнуть из-за разницы в курсе иностранной валюты на день отзыва лицензии и день закрытия.

Например, при ликвидации «ВПБ-банка» в день отзыва лицензии курс доллара составлял 60 рублей, в день выплаты вклада – 58 рублей. При возврате вклада на 100 тысяч долларов клиент потеряет 200 тысяч рублей.

Абонентское обслуживание юридических лиц в СПб — возьмем на себя всю юридическую работу в вашей компании: консультации, правовые заключения, договорная работа, судебное представительство и регистрационные действия.

Порядок действий при подаче заявления будет следующим:

- В первую очередь необходимо получить первичную страховую выплату, максимальный размер которой составляет 1,4 млн рублей. При получении АСВ выдает выписку со счета с отметкой о выплате части средств.

- Заполнить заявление о несогласии и подать его в банк-агент. Сделать это можно лично или заказным письмом.

- АСВ передает заявление на рассмотрение в банк в течение 10 календарных дней. Рассмотрение занимает такой же срок. Если банк принял решение в пользу клиента, то верные сведения передаются в АСВ в течение 10 дней. АСВ в течение 5 дней вносят исправления в реестр, сообщают об этом клиенту и возмещают правильную сумму. Если же банк отказал в удовлетворении, клиент имеет право подать в суд.

Как узнать статус заявления

Проще всего узнать, на какой стадии находится заявление, через официальный сайт агентства https://www.asv.org.ru .

Для этого необходимо:

- Зайти во вкладку «Страхование вкладов» — «Узнать статус заявления».

- Ввести необходимые данные: название банка (предстоит выбрать из списка), ФИО, серию и номер паспорта.

Примите во внимание: важно не забыть нажать галочку напротив пункта «Я согласен с обработкой персональных данных».

После поиска система напишет, на какой стадии находится заявление. Если система не нашла заявления вовсе, стоит тщательно проверить введенные данные – возможно, где-то закралась ошибка.

АСВ или Агентство страхования вкладов позволяет клиентам банков не волноваться за собственные вклады. При банкротстве банка физическим лицам будут возвращены все их вклады в полном объеме. Если же сумма к выплате меньше, чем должна быть, клиент должен подать заявление о несогласии и потребовать пересмотреть сумму.

Смотрите видео, в котором разъясняется принцип работы Агентства по страхованию вкладов:

Отечественную банковскую сферу сегодня будоражат почти детективные истории. Пресса вынесла на суд финансового сообщества криминальные схемы, по которым работают с деньгами вкладчиков некоторые нечестные на руку банкиры. В результате таких схем информация о вкладе может отсутствовать (совсем или частично) в сформированном АСВ реестре обязательств банка с отозванной лицензией.

Какие схемы практикуют банкиры-мошенники?

В активе у «творчески» настроенных банкиров есть довольно обширный ряд схем, которые они применяют, чтобы снизить свою ответственность за деньги вкладчиков.

Один из способов – прием денег по нетиповому договору вклада, и не на балансовый счет, а «за баланс». В этом случае клиент в курсе теневой схемы и сознательно идет на риск в обмен на более высокую процентную ставку, которую ему устанавливают персонально. В такой схеме балансового номера счета у вклада не существует, что затрудняет признать договор действительным по соответствующему законодательству. Пользователи подобных вкладов – персоны из круга личных знакомых топ-менеджеров и владельцев кредитной организации. Такие ВИП-вкладчики всегда рискуют по-крупному, т.е. вкладывают многомиллионные капиталы, надеясь только на «честное» слово банкира.

В другой схеме клиентские деньги тоже уходят «за баланс», правда вкладчик об этом даже не подозревает. С ним заключается вполне настоящий договор, деньги изначально зачисляются на балансовый счет, как и положено. Но вот дальше начинаются метаморфозы, о которых не знает не только клиент, но и операционные сотрудники банка. С помощью специальной компьютерной программы (АБС, скрытую от лишних глаз, которую нечестные банкиры устанавливают втайне от всех) со счета вклада оформляется расход без согласия вкладчика. Это может быть и кассовый ордер, и безналичный платеж в пользу организации под контролем банкиров-мошенников. В курсе «забалансовых» вкладов 1-2 сотрудника из числа руководства.

Таким образом, деньги инвестируются в высокорисковый бизнес, результатом которого могут быть и убытки. Подразумевается, что клиентские деньги не исчезают совсем, в нужный момент они возвращаются в официальную банковскую АБС. Но все же эти вложения не находятся под защитой государства довольно длительное время и есть большая вероятностью, что они окажутся потерянными навсегда. Интересно, что при такой схеме выписка по счету вклада отражает только официальные операции, известные клиенту. Правда банк задерживает выдачу выписки примерно на сутки, если клиент пожелает такую получить, ведь процедура согласуется с тем, кто контролирует вторую теневую АБС, в то время как при обычных обстоятельствах в добросовестном банке распечатка документа совершается сразу на глазах у клиента.

Описанные выше схемы иногда используются банкирами в обстоятельствах, когда Центробанк временно запрещает кредитной организации принимать от населения новые вклады или ограничивает ей объемы подобных операций. Такое случается вследствие выявленных регулятором у финорганизации проблем при проверке. Но нечестные банкиры пытаются придумать теневые схемы для продолжения своего высокорискового бизнеса в обход запретов. При этом сами вкладчики даже не догадываются о запретах и ограничениях, наложенных ЦБ на их банк.

Еще один распространенный случай вывода клиентских денег – оформление новых вкладов за счет дробления старых на суммы менее 700 тыс. руб. (т.е. застрахованный государством лимит), но уже в предкризисный период, который грозит закончиться для банка отзывом лицензии. Здесь депозиты оформляются на подставных лиц, находящихся в сговоре с банкирами-мошенниками. В результате таких действий уменьшается объем средств для распределения между остальными клиентами, которым банк задолжал. Отметим, что АСВ трактует любые операции дробления в этот период как мошеннические. Поэтому всем вкладчикам без исключения настоятельно не рекомендует дробить вклад на разные лица именно в тот момент, когда уже стало известно о проблемах банка с нехваткой денег.

В банковской среде не часто, но все же случаются и откровенно криминальные случаи намеренного уничтожения сведений о клиентских вкладах. Причем, чаще всего стирается именно электронная база данных с компьютерного сервера банка. Хотя есть риск пропажи и бумажных документов. Правда такие истории крайне редки и происходят лишь тогда, когда предстоящее банкротство уже становится очевидным для всех.

Пример Мособлбанка

Нельзя сказать, что подобными теневыми схемами грешат многие кредитные организации. Однако, из последних случаев с лишением лицензии, такие работали в довольно известных Мастр-Банке, Моём Банке, БПФ и Огни Москвы.

А вот санируемый с конца мая 2014г Мособлбанк поразил своими изобретениями даже повидавших многое сотрудников АСВ и ЦБ. Кстати, на странности в отчетах МОБа с вкладами населения Центробанк обращал внимание еще в 2011-2012гг. Но тогда у регулятора не было законных оснований досконально проверить депозитную базу банка, ведь тайна вклада у нас охраняется государством. В тот момент ЦБ решил ограничиться установлением для кредитной организации лимита на прием новых вкладов и заявлением в Генеральную прокуратуру и МВД о наличие признаков уголовно наказуемых деяний. Странно, что именно от этих госорганов ответной реакции до сих пор не последовало.

Еще одной «новацией» Мособлбанка в условиях ограничения на привлечение новых денег населения можно назвать раздачу потенциальным вкладчикам акций банка бесплатно или за чисто символическую сумму. Дело в том, что по закону ограничения ЦБ не распространяются на акционеров банка (даже имеющих лишь одну акцию), поэтому они могут вносить деньги на депозиты, не нарушая санкций.

Как государство защищает вкладчика?

Важно понимать для чего банкиры выдумывают свои «высокохудожественные» схемы. Дело в том, что государство руками Центробанка пытается оградить любой коммерческий банк от вложения клиентских денег в высокорисковый бизнес, который может закончиться крахом. Ведь высокие риски оборачиваются не только большой прибылью, но и убытками. И потери будут не только у банкиров, но и у вкладчиков, доверивших им свои деньги. Поэтому ЦБ требует от своих поднадзорных большое количество отчетов, требует соблюдение нормативов, регулирует их риски. А банки наоборот пытаются скрыть ту свою деятельность, которая не нравится ЦБ, поэтому «рисуют» для ЦБ красивую картинку о своем якобы «благоразумном» бизнесе в тех рамках, что им задает регулятор.

К тому же, на каждый рубль, полученный от физических лиц, банк обязан делать отчисления в фонд АСВ. Выведя деньги за баланс (т.е. «спрятав» их от глаз ЦБ), нечестный банкир не просто удешевляет для себя стоимость привлеченных инвестиций, но при этом многократно увеличивает риски инвесторов и занижает объем фонда ССВ, созданный только на благо вкладчиков.

Дело в том, что объем фонда АСВ корректируется ежеквартально. Банки подают туда обновленные сведения о размерах привлеченных средств за последний квартал, отчисляя на страхование долю в 0,1%. Точный реестр с именами всех вкладчиков и остатками по их счетам передается банком в АСВ только при наступлении страхового случая. В этот момент сотрудники госкорпорации уже на законных основаниях могут проверить соответствие электронного реестра клиентов с теми данными, что хранятся в банке. При невозможности получить электронную базу данных — реестры восстанавливаются вручную руками АСВ на основании бумажных документов, в т.ч. реестров бухгалтерского учета.

В истории банкротств редко, но бывало, что АСВ узнает о расхождениях между клиентскими данными и банковским реестром из заявления вкладчика о несогласии с суммой. Такое можно подать через банк-агент в момент получения там страховки. Кроме того, узнать о наличии своей фамилии в реестре и точной сумме выплат можно, направив в АСВ письменный запрос, но уже после отзыва у банка лицензии. При обычных некриминальных обстоятельствах вкладчику достаточно: дождаться начала выплат (через две недели со дня объявления о лишении лицензии), узнать из прессы или на сайте АСВ наименования банков-агентов и придти в один из них, взяв с собой только паспорт.

Как вкладчику себя обезопасить?

Чтобы обезопасить свой вклад от мошеннических действий нечестных банкиров, рекомендуем соблюдать нехитрые правила:

- Избегать банков, о любых проблемах с законом которых известно из прессы. То же самое касается банков, чьи депозитные операции ограничены или приостановлены ЦБ. То же самое применимо и к банкам, тесно связанным с одиозными политиками или со структурами, чьи риски оказаться замешанными в коррупционных схемах очень высоки на практике.

- Не доверять «знакомым банкирам», обещающим высокие проценты в обмен на: нестандартный договор вклада, отсутствие приходного кассового ордера (если депозит пополняется наличными деньгами) и отсутствие балансового № счета вклада (всегда 20 знаков, начинается с цифр «423» для физлиц резидентов). При зачислении денег на вклад – сравнивайте номер счета вклада, указанный в кассовом ордере с тем номером счета, что указан в договоре. Они должны полностью совпадать.

- Периодически (например, раз в квартал или полугодие) заказывать в банке выписку движения средств по вкладу, особенно после нового пополнения, списания или расчета процентов. Выписку заверять печатью и ручной подписью руководителя подразделения организации. Этот документ нужно хранить до закрытия договора. Также хранить все чеки, кассовые ордера и безналичные платежные документы, сопровождающие вклад.

- В тот момент, когда об отсутствии у банка денег уже известно всем, не рекомендуется: переоформлять вклад на несколько других лиц (т.е. намеренно дробить на более мелкие суммы) или заключать фиктивный кредитный договор, даже если это предлагают банковские сотрудники. Такие схемы будут рассматриваться АСВ как подозрительные и могут обернуться для вкладчика затяжными проблемами, в т.ч. через суд. Дробить на суммы менее 700 тыс. руб. рекомендуется в самом начале, еще до заключения договора, а не тогда, когда стало ясно, что до лишения банка лицензии остались считанные дни. В кризис неплатежей лучше попытайтесь записаться в очередь, чтобы снять деньги через кассу или оформить платежное поручение.

Что делать если случилось «страшное»?

На случай, если все-таки информация о вашем вкладе отсутствует в реестре обязательств только что закрывшегося банка — тоже есть свой рецепт. Во-первых, нужно заполнить специальное заявление в АСВ о своих притязаниях на получение вклада. Во-вторых, приложить доказательную базу, т.е. договор вклада и приходно-расходные документы описанные выше. В таких случаях сотрудники АСВ быстро восстанавливают права вкладчиков и уже через две недели включают их в реестр обязательств для страховых выплат.

Более долгая процедура предстоит тем лицам, кому АСВ отказало включать депозит в реестр обязательств, потому что подозревает их в намеренном дроблении вклада или у кого на руках нестандартный договор без номера балансового счета. По таким прецедентам уже есть положительная судебная практика в пользу вкладчика. Хотя придется потратиться на хорошего юриста и набраться терпения на несколько месяцев вперед. Отметим, что суды все же не всегда идут навстречу «дробильщикам».

Суммы же вкладов, превышающие страховку в 700 тыс. руб. включаются АСВ в так называемый реестр кредиторов первой очереди, т.е. на их частичный возврат можно надеяться по итогам конкурсного производства при банкротстве банка.

Изначально страховое возмещение ограничивалось суммой в 100 000 рублей и в Агентство по страхованию вкладов входили только банки федерального значения. С 2006 года сумма возмещения была увеличена почти в двое и составила 190 000 рублей, а уже в 2008 году 400 000 рублей выплачивалось пострадавшим вкладчикам.

Источниками средств фонд АСВ являются: Страховые взносы банков, которые составляют основной источник и занимают более 80% Прибыль от инвестирования средств фонда составляет около 14% Имущественный взнос РФ 5% На данный момент в АВС входит уже более 800 банков, а размер страховой выплаты составляет 700 000 рублей. АСВ осуществляет процедуры по контролю банков участников, контролирует, формирует поступление средств и управляет средствами фонда. С недавнего времени на АСВ возложены так же функции по финансовому оздоровлению банков, а также назначение конкурсных управляющих и проведение ликвидационных процедур в несостоятельных банках.

Как это работает АСВ

Основная функция АСВ это защита сбережений вкладчиков, размещающих вклады в российских банках в рублях и в любой другой валюте, но только на территории России.

Для любого банка имеющего лицензию на работу с вкладами физических лиц и действующего на территории РФ участие в системе государственного страхования вкладов обязательно. Гражданам делающих вклады в банки не нужно дополнительно подписывать договор страхования с АСВ, так как все банки включенные в реестр фонда обязательного страхования автоматически получают гарантию возмещения для своих вкладчиков в системе АСВ. Агентство страхования вкладов возвращает вкладчику сумму вклада при наступлении страхового случая, далее расчеты по возмещению выданной суммы вклада между банком и АСВ проводятся уже без участия вкладчика.

Как банки страхуют вклады?

Система страхования вкладов обязывает банк ежеквартально перечислять в фонд страховые взносы в размере 0,1% от суммы всех имеющихся депозитов физических лиц из собственных средств. Средства вкладчиков в отчислениях не участвуют. Так создается фонд страхования. Таким образом дополнительно страховать свой вклад клиенту банка не нужно, страхование уже выполнено. Таким образом все ваши вклады до границы максимально возмещения надежно защищены и вам не стоит беспокоиться о надежности банка и дополнительном страховании.

Как мне узнать, входит ли банк в систему страхования вкладов?

Как уже отмечалось выше все банки имеющие лицензию на осуществление банковской деятельности и работающие со средствами физических лиц обязаны заключить договор страхования с АСВ, проверить находится ваш банк в перечне банков участников или нет будет не лишним на сайте Агентства по страхованию вкладов. Многие банки на своих буклетах и сайтах обязательно предоставляют информацию для вкладчиков о том, что банк находится в системе страхования. Застрахованы ли проценты? Государственный лимит на выплату страховой суммы ограничен. До 700 000 рублей получит вкладчик закрытого банка. Проценты по вкладу, будут так же возмещены если они являются частью вклада (капитализированы), но если и проценты и вклад в пределах максимальной суммы. Если граждане имеют вклады в иностранной валюте, то при возникновении страхового случая возмещение производится по курсу на момент наступления страхового случая. Если у вас сумма превышающая размер максимального возмещения, есть смысл разделить ее на вклады в разных банках.

Куда обращаться за выплатой страховой суммы?

Если случилось так, что ваш банк не может больше выполнить обязательства выплату по страховому случаю производит либо сам Фонд АСВ или банк назначенный Фондом. Точную информацию, куда обращаться вы найдете или в СМИ (банк обязан проинформировать вкладчиков) или зайдя на сайт агентства по страхованию вкладов asv.org.ru или в самом банке. Для того чтобы получить положенную вам сумму возмещения достаточно прийти в Агентство по Страхованию вкладов или в банк -агент. назначенный АСВ с паспортом и заявлением стандартного образца, которое можно получить на сайте АСВ.

Какие вклады подлежат возмещению, а какие нет?

Застрахованы и подлежат возмещению вклады физических лиц (включая дебетовые карты) и вклады ИП Исключение: Вклады на предъявителя . Вклады на доверительном управлении. Вклады предпринимателей отдельных видов деятельности (адвокаты, юристы, нотариусы).

Вклады в зарубежных филиалах. Депозиты в драгоценных металлах по закону драг. металлы не относятся к денежным средствам). Переводы без открытия счета, в том числе электронные переводы. Размер максимальной суммы которая подлежит возмещению 700 000 рублей. Государство гарантирует вкладчикам безусловный возврат вклада не позднее двух недель со дня подачи заявления. По закону все банки осуществляющие банковскую деятельность на территории России обязательно становятся участниками фонда страхования вкладов, то вклад до 700 000 рублей можно без опасений доверить любому банку, так как в случае банкротства или отзыва лицензии вы в течение 14 дней вернете свои сбережения.

При каких условиях наступает страховой случай?

Страховой случай наступает когда: У банка аннулирована или отозвана лицензия ЦБ. ЦБ вводит запрет на удовлетворение требований кредиторов (банкротство банка, серьезные финансовые трудности банка).

Не обращайте внимание на "умные" советы о том, что нужно выбирать надежный банк, пусть и с низкими процентными ставками по вкладам. Выбирайте вклады с максимальной доходностью и капитализацией, а система страхования вкладов АСВ гарантирует возврат ваших сбережений в любом случае.

Более трех сотен российских банков в настоящее время находятся в процессе ликвидации – такие данные опубликовал в ноябре. Почти каждая из этих кредитных организаций привлекала вклады физических лиц и индивидуальных предпринимателей. Вернуть вкладчикам в общей сложности 1,7 триллиона рублей позволила существующая в РФ с 2004 года система страхования вкладов. Эта госпрограмма не только обеспечивает защиту от возможной потери средств на , но и существенно повышает доверие населения к банковским структурам и институту сбережения в целом. Что же такое система страхования вкладов (ССВ) и как она организована?

Система страхования вкладов в РФ строится на том, что государство в случае банкротства банка или отзыва у него лицензии гарантирует быстрый возврат клиентам-физлицам и ИП суммы вклада до 1,4 миллиона рублей. По данным Ассоциации российских банков, в 1 полугодии 2017-го средний размер вклада жителя страны составил 163,1 тысячи рублей, доля депозитов менее 1,4 миллиона рублей приближается к 60%. Следовательно, под параметры системы страхования вкладов (ССВ) попадает большая часть сбережений населения.

Насколько ССВ актуальна, можно судить хотя бы по тому, что за время ее действия возможностью получить компенсацию воспользовались более 3,6 миллиона вкладчиков. Всего же за этот период ЦБ РФ лишил лицензии свыше 400 банков (полный список можно посмотреть здесь: https://www.asv.org.ru/insurance/insurance_cases/). В 2017 году прекратили работу 45 кредитных организаций, среди которых есть и участники ТОП-30 российских банков (например, «Югра»).

Максимальный размер компенсации по вкладам в закрытых банках с начала действия программы вырос в 14 раз. С 2004 по 2008 год он составлял 100 тысяч рублей, затем увеличился до 700 тысяч. С конца 2014-го данный показатель находится на уровне 1,4 миллиона рублей.

История изменения суммы страхового возмещения:

- с января 2004 по 9 августа 2006 года - 100 тысяч руб.;

- с 10 августа 2006 по 25 марта 2007 года - 190 тысяч руб.;

- с 26 марта 2007 по 1 октября 2008 года - 400 тысяч руб.;

- со 2 октября 2008 по 28 декабря 2014 года - 700 тысяч руб.;

- с 29 декабря 2014 года и по настоящий момент - 1,4 млн руб.

История из жизни

«Попал» я еще в начале 2010-х с банком «Холдинг-кредит», где хранил приличную сумму. Он просто испарился, и базу вкладчиков восстанавливали буквально по кусочкам, по отдельным сохранившимся файлам. К счастью, я оказался вписанным в какой-то из файлов, и процедура прошла без сучка и задоринки. Через 4 дня после объявления о начале выплат я пришел в отделение Сбера рядом с Горбушкой и обратился к первому попавшемуся сотруднику. Он пригласил специального менеджера, которая отвела меня в специальное окно, где я подписал заявление и почти сразу получил сам вклад (благо он был 370 тысяч, меньше максимума) и проценты. Напоследок сказали: «Больше ОНИ вам ничего не должны» .

Агентство по страхованию вкладов (АСВ): что это и для чего создано?

Агентство по страхованию вкладов (АСВ) – это государственная организация, созданная в рамках закона “О страховании вкладов физических лиц в банках РФ”. В задачи АСВ входит контроль за взносами банков в специальный фонд из которого производятся выплаты пострадавшим в результате банкротства или отзыва лицензии у банка вкладчикам

Поскольку система страхования вкладов – это специальная государственная программа, для ее реализации в 2004 году была создана корпорация со 100-процентным государственным участием. Агентство по страхованию вкладов (АСВ) выступает в роли ликвидатора и конкурсного управляющего банков с отозванными лицензиями, а самое главное – распоряжается фондом обязательного страхования вкладов, из которого вкладчикам и выплачивается компенсация.

Объем фонда по состоянию на 1 октября 2017 года составлял около 40 миллиардов рублей. Впрочем, сама по себе эта цифра мало о чем говорит: процесс возвращения вкладов закрывшихся банков происходит постоянно, только в этом году АСВ привлек свыше 600 миллиардов рублей в качестве кредитов у . Погашение этих кредитов происходит за счет притока в фонд отчислений от российских банков в рамках системы страхования вкладов.

Свободные средства Агентство инвестирует преимущественно в государственные ценные бумаги и депозиты ЦБ РФ, вкладывать деньги страхового фонда в акции банков запрещено законом.

Совет директоров АСВ возглавляет министр финансов РФ, в этот орган входит еще шестеро членов правительства страны, а также пятеро представителей Центробанка, что подчеркивает официальный статус Агентства и его надежность, обеспеченную государственными средствами.

Сохранность вклада в случае краха банка гарантирована федеральным законом № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации ».

Сейчас системой страхования охвачены две категории вкладчиков: физические лица и индивидуальные предприниматели.

Схема ССВ очень похожа на алгоритм любого обязательного страхования, только в роли страховщиков здесь выступают не граждане, а банки. Кредитные организации отчисляют в Агентство по страхованию вкладов долю от привлеченных финансовых средств. Из этих денег в АСВ формируется страховой фонд, который потом расходуется на компенсацию вкладчикам банков с отозванной лицензией.

Действующие ставки отчислений банков в систему страхования вкладов

Чтобы стать участником ССВ, вкладчику не нужно заключать отдельный договор – страхование депозита происходит автоматически при его открытии.

Существует всего два страховых случая, при которых АСВ компенсирует вклад:

1 Отзыв, либо аннулирование Центробанком лицензии банка. Происходит в случае обнаружения признаков неплатежеспособности (надвигающегося банкротства) или нарушения требований ЦБ РФ. Добровольная ликвидация банка его владельцами под действие системы страхования вкладов не попадает – просто потому, что принять решение о закрытии собственники банка могут только после полного расчета со всеми кредиторами, включая вкладчиков.

Если владельцы решат просто запереть двери офиса и уехать за границу, банк будет ликвидирован по решению Центробанка – с отзывом лицензии и компенсацией клиентам в рамках системы страхования вкладов.

2 Мораторий. Запрет удовлетворения требований кредиторов банка (накладывает Банк России). Мораторий вводится тогда, когда банк сам допускает просрочку перед своими кредиторами из-за недостатка денежных средств на своих счетах.

Пример: банки, чтобы выдавать кредиты физическим лицам, сами берут деньги в кредит под меньший процент у других банков и организаций.

Суть этой меры в том, что Центробанк на 3 месяца приостанавливает любые платежи банка (выплаты по вкладам, по исполнительным листам, штрафы, пени и т.д.) кроме текущих расходов (зарплата персонала, социальные пособия, коммунальные и прочие хозяйственные платежи).

В течение этого периода ЦБ проверяет работу кредитной организации и решает, стоит ли отзывать у нее лицензию. Через две недели после введения моратория и до его окончания можно обратиться в АСВ с заявлением о компенсации вклада. За всю историю Агентства мораторий вводили всего два раза: во Внешпромбанке и «Нота-банке» в 2015 году.

Центральный Банк РФ

Если у банка отзывают лицензию, вкладчик может получить назад вложенную сумму (не более 1,4 миллиона рублей), не дожидаясь процедуры кредитной организации. Первые выплаты производятся уже спустя 14 дней с момента объявления об отзыве лицензии (если реестр вкладчиков в порядке и вовремя передан в АСВ).

Агентство по страхованию вкладов работает, как правило, через банки-агенты, всего их в реестре АСВ шестьдесят два. Это ведущие банки с госучастием (например, выплаты клиентам банка «Югра» осуществлял ВТБ24), а также крупные частные кредитные организации (Альфа-банк, Бинбанк и другие).

Сделано это для улучшения доступности: отделения банков-агентов, как правило, есть во всех крупных городах, вкладчикам проще обращаться туда, нежели отправлять документы по почте в АСВ.

Законодательство не предусматривает какой-либо очередности при выплатах возмещения: через две недели после отзыва лицензии в банк-агент может обратиться любой вкладчик (как физлицо, так и ИП) – главное, чтобы информация о нем была в реестре вкладчиков банка, у которого отозвали лицензию. Более подробно о случаях, когда информация о вкладчике отсутствует в реестре и что делать в таких ситуациях рассмотрена в конце данной статьи.

Процедура возвращения вклада максимально упрощена: вкладчик обращается в банк-агент с минимальным количеством документов. Если все в порядке, физлицу перечисляют на указанный им счет или выдают наличными в кассе банка. Индивидуальному предпринимателю возвращенные средства переводят на счет в любом банке (выгоднее всего открывать счет в банке-агенте – не придется платить комиссию).

Отзыв лицензии, после которой банк прекращает работу, нужно отличать от санации (финансового оздоровления). Во втором случае в банке вводится временная администрация, может поменяться владелец и подняться шумиха в СМИ, однако для вкладчика ничего не меняется – работа с депозитами проходит в обычном режиме, деньги при желании можно снять в полном объеме. Обычно санация применяется в двух случаях:

- Банк важен для состояния экономики страны, и его закрытие может повлечь негативные макроэкономические последствия;

- Ухудшение временное и связано с паникой вкладчиков, а не с реальной финансовой «дырой» в капитале банка.

В 2017 году Центробанком были санированы две кредитные организации из ТОП-10 – банки «Открытие» и Бинбанк.

Какие банки входят в систему страхования вкладов

По данным АСВ на 13 ноября, 2017 года, в систему страхования вкладов входят 476 действующих российских банков, в которых сосредоточено свыше 24 триллионов рублей депозитов физлиц и ИП.

Закон обязывает участвовать в ССВ все кредитные организации, принимающие вклады у населения. Чтобы иметь право повесить на своем сайте баннер «Вклады застрахованы», банки должны соответствовать нескольким требованиям:

- Достоверная отчетность (по нормам ЦБ), ошибки и неточности не должны сказываться на оценке финансовой устойчивости организации;

- Выполнение нормативов ЦБ по резервам, размеру капитала и т.д;

- Финансовая устойчивость банка признана Центробанком достаточной (прежде всего, в плане ликвидности, качества управления рисками и прочих подобных параметров);

- Своевременное предоставление данных о лицах, под контролем которых находится банк.

- Своевременное исправление выявленных нарушений.

Указанным требованиям соответствуют не все банки. 4 кредитные организации сейчас лишены права привлекать средства населения. Таким образом Центробанк указывает банкам на проблемы с учетом вкладов и на подозрение в ведении “тетрадочных” счетов, когда деньги у вкладчиков берутся, но не проводятся по документам.

После запрещения привлечения новых вкладов Цб РФ начинает проверку на предмет наличия забалансовых счетов – так, у “Мико-банка” было выявлено около 800 вкладчиков, деньги которых (828 миллионов рублей) не прошли по балансу банка и убыли в неизвестном направлении. Как правило, ограничение на прием вкладов заканчивается отзывом лицензии.

Есть несколько способов проверить, входит ли ваш банк в ССВ. Самое простое – посмотреть на сайте Агентства по страхованию вкладов (раздел «Банки-участники», рассортированные по алфавиту: https://www.asv.org.ru/insurance/banks_list/).Также можно уточнить интересующую информацию по телефону бесплатной горячей линии: 8 800 200-08-05.

На интернет-ресурсах банков, входящих в систему страхования вкладов, размещен специальный знак, разработанный АСВ. Также этот знак помещают на стекла в кассах и у операционистов банков.

Как вернуть вклад, если у банка отозвали лицензию

Деятельность кредитной организации прекращает только Центробанк. Процесс возмещения запускается сразу после того, как у банка отозвана лицензия.

В течение недели со дня получения реестра задолженности перед вкладчиками Агентство по страхованию вкладов направляет сообщение в «Вестник Банка России» и официальную городскую газету по месту расположения банка.

В тексте указываются место, время, форма и порядок приема заявлений о выплате возмещения по вкладам. Аналогичная информация размещается на сайтах Агентства и самого банка. Затем в течение 30 дней такие же сообщения направляются вкладчикам почтой.

Чаще всего вкладчики узнают об отзыве лицензии своего банка из СМИ, об этом обычно всегда говорят в новостях на центральных каналах, пишут на крупных новостных сайтах и порталах, таких как Яндекс, Mail и др.

Наконец, если вы пришли в банк, а его офис подозрительно закрыт в разгар рабочего дня, то вот что вам следует делать:

1 Заходите на сайт АСВ и далее либо звоните на телефон горячей линии 8 800 200-08-05, либо забиваете в строку поиска название своего банка. Если выясняется, что у банка отозвана лицензия, то узнаете какой банк назначен агентом АСВ по выплатам компенсации. Эти данные размещаются на сайте Агентства по страхованию вкладов, либо спрашиваете это у специалиста горячей линии.

2 Через 14 дней после объявления об отзыве лицензии банка (его дата указана на сайте Агентства) вкладчик, его представитель или наследник пишет заявление по форме АСВ. Бланк можно скачать на сайте Агентства (https://www.asv.org.ru/insurance/, раздел «Бланки документов») или заполнить в банке-агенте. Спешка не требуется, но нужно успеть до дня окончания процедуры банкротства банка (об этой дате будет сообщено на сайтах АСВ и закрытой кредитной организации). Если вкладчик или его наследник «зевнули», восстановить срок можно, доказав, что подателю заявления помешали обстоятельства непреодолимой силы, служба в армии или тяжелая болезнь.

3 К заявлению прикладываются документы. Для вкладчика достаточно паспорта, представитель приносит еще и нотариальную доверенность. Если вкладчик – несовершеннолетний, родители или опекуны предоставляют его свидетельство о рождении. От усыновителей требуется документ об усыновлении, от опекунов, соответственно, – об установлении опеки. Если нет возможности представить документы лично в банк-агент, их можно отправить по почте заказным письмом с уведомлением.

4 Банк-агент по закону должен рассмотреть заявление вкладчика максимум до конца следующего рабочего дня (если реестр вкладчиков уже получен банком из АСВ). Если сумма компенсации невелика, сразу после приема заявления ее выплачивают через кассу (лимит зависит от правил банка-агента – в некоторых случаях могут выплатить и миллион, но чаще всего сумма ограничена одной-двумя сотнями тысяч рублей). В противном случае вкладчику предложат прийти на следующий день, необходимая сумма будет подготовлена. Если в заявлении вкладчик пожелал получить деньги безналичным переводом, на это банку-агенту дается три рабочих дня.

5 Одновременно с деньгами клиенту выдают справку о том, какая сумма выплачена/перечислена. Этот документ особенно важен, если ваш вклад превышает 1,4 миллиона, и вы планируете предъявить претензии к лишенному лицензии банку в дальнейшем.

Если компенсация вклада по какой-то причине (не связанной с отказом клиенту) не будет выплачена вовремя, вкладчик вправе обратиться в суд. Требовать можно следующее:

- неустойку;

- возмещение морального вреда;

- выплату процентов за пользование чужими деньгами с первого дня просрочки.

История из жизни

Был у меня вклад в 200 тысяч рублей в приснопамятном «Банке-Т». Я знал, что банк стремный, но он предлагал проценты, перед которыми было не устоять (около 12,5%, даже по тем временам очень круто). Время шло, проценты я выводил себе на карточку. А потом увидел в Яндексе, что у банка отозвали лицензию. зашел на сайт АСВ – в первой строчке новостей было сообщение о сроках, в которые назначат банк-агент. Подождал несколько дней, снова зашел на сайт – банком-агентом выбрали Сбербанк. Выплачивали вклады не везде, список отделений тоже был вывешен на сайте АСВ. В отделении, которое было ближе всего ко мне, возвратом вкладов занимался отдел, обслуживавший VIP-клиентов Сбера. Но очередь была и там – не из бабулек-скандалисток, но была. Первый раз пришел просто спросить. Сказали, что кроме паспорта ничего не нужно. По нему пробивают состояние счетов. Меня сразу нашли в реестре, подписал заявление, составленное менеджером – и всё, можно в кассу. Я в кассу не пошел, потому что у меня был счет в Сбере, попросил перевести деньги на него. Перевод пришел мгновенно. Что приятно удивило, компенсировали даже проценты за последний месяц обслуживания. «Банк-Т» выплачивал проценты в последний день месяца, а до 30 ноября он не доработал. Я думал, что не получу за ноябрь ничего или максимум по ставке «до востребования», но выплатили по обычной ставке – еще 1700 с копейками рублей в плюс к телу вклада.

Офис АСВ в Москве по адресу: улица Высоцкого, 4

Часто задаваемые вопросы

Все ли виды вкладов в банках застрахованы?

Нет, не все. В законе установлен четкий перечень вкладов, компенсацию которых государство гарантирует:

- до востребования и срочные;

- на зарплатных, пенсионных и стипендиальных банковских счетах;

- на счетах ИП (в банках, лишенных лицензии после 1 января 2014 г.).

- на счетах, принадлежащих опекунам и попечителям, но открытых на несовершеннолетних или недееспособных (в банках, у которых лицензия была отозвана после 23 декабря 2014 г.).

- на специальных счетах (), открытых физлицами для расчетов по сделкам с недвижимостью (в банках, оставшихся без лицензии после 2 апреля 2015 г.).

А вот какие банковские продукты не попадают в систему страхования вкладов:

- Средства, находящиеся на депозитах адвокатов, нотариусов и пр., если эти счета открываются для осуществления профессиональной деятельности.

- Вклады физлиц на предъявителя.

- Средства, передаваемые физлицами банкам в доверительное управление.

- Вклады, открытые в филиалах российских банков за пределами РФ (на заграницу действие ССВ не распространяется).

- Вклады в электронных деньгах.

- Средства на номинальных счетах и счетах эскроу (кроме упомянутых выше).

- Средства на обезличенных металлических счетах.

Страхуются ли проценты по вкладу?

Да, страхуются, но только если они были причислены к основной сумме вклада до момента начала процедуры банкротства. Давайте рассмотрим несколько примеров для лучшего понимания:

Пример #1

Вы разместили на вкладе 100 000 руб, сроком на год и начислением процентов в конце срока. Допустим, что через полгода после заключения договора, у банка отозвали лицензию. Так как ваши деньги не пролежали на вкладе год, то значит и проценты вам не были начислены, а значит они не подлежат страхованию.

Пример #2

Вы разместили на вкладе все те же 100 000 руб, сроком на год и начислением процентов в конце каждого месяца. Через полгода у банка отозвали лицензию. В этом случае вы получите свой вклад + проценты за полгода, так как они начислялись и причитались к сумме вклада каждый месяц.

Входят ли в систему страхования вкладов счета дебетовых карт?

Страхование вкладов распространяется на счета дебетовых карт, порядок компенсации по ним тот же, что и по другим видам вкладов. Исключением являются предоплаченные банковские карты. Денежные средства на них не страхуются.

История из жизни

В свое время у меня была пластиковая карта «Связнойбанк», лежала себе, на ней находилась «на черный день» сумма в 15 т.р. Как-то прямо перед Новым годом я услышала по радио, что банк закрылся уже месяц назад. Сначала решила, что «заначка» пропала навсегда, но всё-таки полезла в интернет искать концы. На сайте банка было указание обращаться за выплатами в Сбербанк – с паспортом. Зная нашу бюрократию, взяла с собой все документы – , оригинал и копии договора с банком и много чего еще. И заодно номер счета другой карты, чтобы перевести туда деньги, если всё пойдет хорошо. Отделение Сбербанка, в которое требовалось обратиться, было на другом конце города, но я туда добросовестно поехала, подумав, что в ближайшем офисе мне вряд ли помогут. Приняли меня через 10 минут. Сотрудница взяла паспорт и сама заполнила заявление. Я подписала. Сотрудница сама сходила с чеком в кассу и принесла мне мои 15 тысяч. На всё ушло ровно 20 минут.

Когда могут отказать в выплате?

Есть всего три основания, по которым вам не станут выплачивать возмещение по вкладу:

- В реестре нет сведений о вас как о вкладчике.

- Вы предоставили неправильно оформленные документы или не предоставили какую-либо бумагу.

- Банк-агент не получил реестр вкладчиков из АСВ.

Банк-агент обязан предоставить вам письменное объяснение отказа в выплате страхового возмещения.

История из жизни

Долго выбирали банк для помещения туда денег, которые планировали позднее потратить на покупку квартиры, а пока заработать на процентах. Страхование вклада было одним из главных условий. Живем в Самаре, удобнее всего показалось открыть вклад в Волго-Камском банке. Время от времени приезжали, пополняли, брали выписки – всё как обычно. И тут пошел слушок, что банку каюк. Мы как раз должны были внести взнос на покупку квартиры, переполошились, побежали в банк. Километровая очередь, денег, само собой, не увидели, зато чуть ли не силой выбили банковскую выписку с остатками по счетам с отметкой банка. И успокоились. Дождались «письма счастья» из АСВ – и впали в шок. Нас нет в реестре! Но у нас же есть выписка! Написали встречное заявление в Агентство, приложили копию, ждем решения. Из АСВ пришла отписка: вас нет в реестре. Выписку даже не смотрели! Если бы не депутат Госдумы и не прокуратура, так ничего бы и не получили. По итогу выплатили только через 6 месяцев.

Как быть, если вас не оказалось в реестре вкладчиков?

Причиной такой неприятной ситуации может быть халатность работников банка (потеряны или уничтожены документы по части вкладчиков, сотрудники уволены, концы искать негде) либо так называемые «забалансовые вклады» – когда деньги у вкладчиков брали, а по документам не проводили, выдавая клиентам липовые бумажки. В результате у вас на руках договор есть, а в банке сведений о том, что вы делали вклад, не имеется. Соответственно, при обращении в банк-агент за компенсацией вы получите отказ. Подобное пришлось испытать на себе, например, вкладчикам «Кроссинвестбанка», «Мико-банка», «Стелла-банка», где количество «тетрадочных» депозитов приближалось к 100%.

АСВ проверяет самарский Фиа-банк, саратовский Экономбанк и московский Русстройбанк, рассказал «Ведомостям» финансист, знающий это от людей, близких к госкорпорации, и подтвердил человек, знающий подробности этих проверок. Агентство изучает финансовое положение банков, их активы и соразмерность обязательств, чтобы понять, могут ли те быть санированы, уточняет один из собеседников «Ведомостей».

У крупнейшего из этой тройки – Русстройбанка (113-е место по активам, данные «Интерфакс-ЦЭА») – проблемы с ликвидностью. В конце октября агентство RAEX снизило его рейтинг с В до С («дефолт, неисполнение обязательств») из-за неисполнения «части обязательств по заемным средствам перед частными и корпоративными кредиторами на протяжении пяти рабочих дней и более». По словам аналитика RAEX Станислава Волкова, у банка был слабый запас ликвидности, который быстро закончился после массового оттока средств: Русстройбанк вкладывался в строительные проекты, из которых быстро вынуть деньги сложно.

Из отчетности банка этого не видно: на 1 октября он не нарушал нормативы ликвидности. На 1 октября у него было почти 22 млрд руб. средств физлиц, за сентябрь они выросли на 186 млн. Правда, 250 млн руб. из банка забрали другие кредитные организации.

Сотрудники ЦБ ведут плановую проверку, начатую в конце сентября, сообщил адвокат Русстройбанка Борис Федосимов, ее результатом может стать выбор банка-санатора, который может помочь банку и его вкладчикам. Участвуют ли в проверке сотрудники АСВ, он не сказал.

Фиа-банк (176-е место) в августе нарушал нормативы по капиталу в течение восьми дней, следует из его отчетности на 1 сентября. Норматив достаточности капитала (Н1) в эти дни опускался до 9,38% при минимуме в 10%. Нормативы достаточности базового (Н1.1) и основного (Н1.2) капитала падали до 4,65% при минимально допустимых 5 и 6%. В сентябре Фиа-банк нарушать нормативы перестал. Банк пробивал нормативы несколько дней подряд из-за формирования резервов, говорит аналитик Национального рейтингового агентства (НРА, рейтингует банк) Карина Артемьева. Из отчетности банка следует, что в сентябре он увеличил резервы по кредитам компаниям на 22% (215,4 млн руб.) и еще на 115 млн руб. – в октябре. У Фиа-банка было предписание ЦБ о досоздании резервов в очень краткие сроки, знает его контрагент.

НРА в октябре снизило рейтинг Фиа-банка до BBB- из-за «роста резервов, усиления давления сформированных резервов и снижения способности основного акционера оказывать банку помощь». НРА обращало внимание на «значительные остатки на счете по учету требований по получению процентов, которые за вычетом уже сформированных резервов превышают 1 млрд руб. (более 40% капитала), при этом качество заемщиков, к которым учитывается основной объем этих требований, оценивается как низкое». Банк учитывал как доходы проценты по кредитам ряда заемщиков, которых отнес в первую и вторую категорию качества, хотя фактически эти проценты не получал, знает его контрагент: такие заработки обеспечили примерно треть процентных доходов банка, без них банк бы был убыточен. Вкладов физлиц в банке на 1 октября было 15,7 млрд руб.

В Фиа-банке проводится плановая проверка ЦБ, работе банка она не мешает – все операции осуществляются в штатном режиме, говорится в ответе «Ведомостям» и. о. предправления Фиа-банка Романа Бузаева. Участвуют ли в проверке сотрудники АСВ, он не сообщил.

Экономбанк (214-е место) пострадал от операций с ценными бумагами, говорит Волков. В июле RAEX снизило его рейтинг до В+ – из-за значительной «дебиторской задолженности при низком уровне созданных по ней резервов». Часть требований по акциям в размере 2,7 млрд руб. банк передавал с отсрочкой платежа, дебиторы менялись, говорит Волков, замечая, что запас капитала у банка небольшой – 1,66 млрд руб. Физлица хранили в банке 10,5 млрд руб.

«Финансовое положение Экономбанка не претерпело каких-либо резких изменений и, соответственно, не потребовало вмешательств АСВ и ЦБ. Проверка АСВ прошла в банке по вопросам страхования вкладов в октябре, по итогам которой банку дана высокая оценка качества. Проверка ЦБ плановая и проходит по ранее согласованному графику с 30 сентября», – заявил представитель банка.

АСВ не может самостоятельно проверять банки, проверки всегда санкционируются ЦБ, говорит партнер Tertychny Law Иван Тертычный. Регулятор привлекает АСВ к участию в проверках банков по вопросам, касающимся размера и структуры их обязательств перед вкладчиками, полноты и правильности уплаты страховых взносов. Цель АСВ при проверке – выяснить, правильно ли банк рассчитал размер застрахованных вкладов и возможно ли оперативно составить реестр обязательств перед вкладчиками. Если ЦБ обнаруживает, что деньги вкладчиков выведены из банка, то ЦБ решает провести санацию или отозвать лицензию.

Представители ЦБ и АСВ на вопросы «Ведомостей» не ответили.

Из «Города» не выпускают

Московский банк «Город» (180-е место в рэнкинге «Интерфакс-ЦЭА») «испытывает дефицит ликвидности» из-за «значительного оттока вкладов, произошедшего в последние две недели». «Вследствие этого банк существенно ограничил расчетные операции по всем счетам и вкладам», – сообщил банк. Совет директоров уже принял программу финансового оздоровления, включающую сокращение расходов, кредитного портфеля, а также привлечение субординированного депозита, указано в сообщении банка.